La Certificazione Unica (CU) 2021 è un documento fiscale con cui i sostituti di imposta attestano i redditi erogati nel periodo di imposta 2020 per lavoro dipendente e assimilati, redditi di lavoro autonomo o redditi diversi.

La Certificazione Unica (CU) 2021 è un documento fiscale con cui i sostituti di imposta attestano i redditi erogati nel periodo di imposta 2020 per lavoro dipendente e assimilati, redditi di lavoro autonomo o redditi diversi.

Cosa serve

La finalità di questo documento è duplice. Con la Certificazione Unica si comunicano sia all’Agenzia delle Entrate sia al percipiente (es. il lavoratore) i dati riguardanti le retribuzioni erogate e le ritenute effettuate nell’anno nel corso di un rapporto di lavoro dipendente o assimilato. La Certificazione Unica permette ai lavoratori ed ai pensionati, ogni anno di poter presentare in seguito la dichiarazione dei redditi, ed all’Agenzia delle Entrate di verificare gli adempimenti degli obblighi fiscali dei contribuenti.

A chi richiederla

La Certificazione Unica va richiesta al soggetto che ha erogato il compenso per la prestazione effettuata. Nel caso di lavoratore dipendente dovrà essere richiesta al datore di lavoro, nel caso di lavoratore autonomo la richiesta dovrà essere fatta al Committente, nel caso di pensionato la richiesta dovrà essere fatta all’INPS.

Scadenze

Per il 2021 la scadenza, sia della consegna ai lavoratori della Certificazione Unica sia l’invio dati all’Agenzia delle Entrate, è fissata per il 16 Marzo 2021.

Come viene consegnata

Il datore di lavoro può consegnare il modello CU 2021 o in modalità cartacea o tramite email.

In quest’ultimo caso è bene precisare che deve esserci la certezza che l’email venga ricevuta e che il destinatario possa stamparne il contenuto (preferibile in questi casi utilizzare un indirizzo pec.)

NOVITA’ 2021

Per il 2021 la Certificazione Unica presenta diverse novità.

In particolare affrontiamo questi istituti:

- Trattamento integrativo;

- Ulteriore detrazione;

- Clausola di salvaguardia;

- Premio mese di marzo 2020.

Analizziamo alcuni campi aggiunti nella Certificazione Unica 2021:

Giorni di detrazione I giorni di detrazione sono suddivisi in semestri.

I giorni di detrazione sono suddivisi in semestri.

Nel Campo 13 i giorni del primo semestre su cui viene applicato il Bonus Renzi. Nel Campo 14 i giorni del secondo semestre su cui si applica il Trattamento Integrativo.

I valori massimi all’intero dei campi sono:

- Primo semestre = 181 giorni;

- Secondo semestre = 184 giorni;

La somma dei due valori deve corrispondere al valore del campo 6 (numero dei giorni per i quali spettano le detrazioni).

Attenzione all’anno bisestile

Una particolarità riguarda il 2020 trascorso, per la presenza del 29 Febbraio.

Considerando i massimali indicati precedentemente può esserci una particolarità in presenza di un rapporto di lavoro che abbia avuto durata inferiore all’anno solare:

- Nel caso di rapporto di lavoro, cessato nell’anno con inizio prima del 29 Febbraio, nel numero di giorni da indicare nel primo semestre (campo 13) è necessario inserire questo ulteriore giorno.

Ipotizziamo di essere in presenza di un rapporto di lavoro iniziato l’01/01/2020 e cessato nella seconda parte del 2020; in questo caso il valore da indicare nel Primo Semestre dovrà essere 182 gg (anziché di 181).

In caso di un rapporto di lavoro che copre l’intero anno solare i campi non vanno modificati e la somma sarà 365 giorni.

Trattamento Integrativo

Il D.L. 03/2020 a decorrere dall’01/07/2020 ha abrogato il vecchio bonus Irpef (c.d. bonus Renzi di euro 80) ed inserito il Trattamento Integrativo di euro 600 per il 2020 (misura prorogata dalla legge di Bilancio per tutto il 2021).

Il D.L. 03/2020 a decorrere dall’01/07/2020 ha abrogato il vecchio bonus Irpef (c.d. bonus Renzi di euro 80) ed inserito il Trattamento Integrativo di euro 600 per il 2020 (misura prorogata dalla legge di Bilancio per tutto il 2021).

Questo istituto spetta nel caso in cui vi siano determinate condizioni:

- Aver percepito un reddito di lavoro dipendente e/o assimilato;

- Aver avuto un reddito complessivo non superiore a 28.000 euro;

- Avere un’imposta a debito dopo aver sottratto le sole detrazioni di lavoro (c.d.capienza).

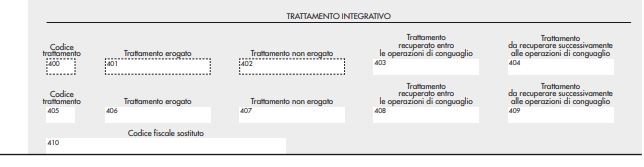

I campi interessati sono i seguenti:

Campo 400. valorizzato con il codice:

– 1. se il datore ha riconosciuto al dipendente ed erogato l’importo;

– 2. Se il datore ha riconosciuto al dipendente ma NON ha erogato l’importo;

Campo 401. L’importo che è stato erogato al dipendente dal datore;

Campo 402. importo che NON è stato erogato al dipedente;

Campo 403. importo che è stato recuperato in sede di conguaglio;

Campo 404. valorizzato nel caso in cui il Trattamento Integrativo che il lavoratore deve restituire in sede di conguaglio avviene in forma rateale in quanto il suo valore supera euro 60 (il recupero avverrà in numero 8 rate). In questo caso nel campo 403 sarà presente il valore della prima rata trattenuta in sede di conguaglio..

Ulteriore detrazione

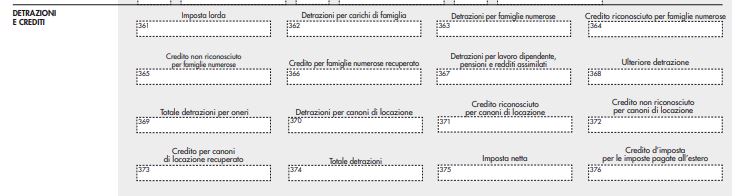

Campo 368. Detrazione spettante a coloro i quali hanno percepito un reddito tra 28.000 e 40.000. Il periodo di imposta di riferimento è quello tra Luglio e Dicembre 2020.

Campo 368. Detrazione spettante a coloro i quali hanno percepito un reddito tra 28.000 e 40.000. Il periodo di imposta di riferimento è quello tra Luglio e Dicembre 2020.

Questa valore incide anche sul Campo 374 “Totale detrazioni” in cui l’ulteriore detrazione viene sommata con le altre detrazioni.

Premio Presenza Marzo 2020

Campo 476 Premio una tantum di euro 100 (art. 63 d.l. 18/2020) riconosciuto ai dipendenti che hanno svolto la loro attività in presenza sul luogo di lavoro nel mese di MARZO 2020 ed erogato nei mesi successi (entro il 2020).

Campo 476 Premio una tantum di euro 100 (art. 63 d.l. 18/2020) riconosciuto ai dipendenti che hanno svolto la loro attività in presenza sul luogo di lavoro nel mese di MARZO 2020 ed erogato nei mesi successi (entro il 2020).

Il valore è riproporzionato in base ai giorni di effettivo lavoro in azienda nel periodo di Marzo e non concorre a formare reddito dipendente.

CLAUSOLA DI SALVAGUARDIA

La clausola, introdotta dall’art. 128 del d.l. 34/2020 per far fronte alla necessità di preservare il riconoscimento del bonus Renzi e del trattamento integrativo nei confronti dei lavoratori che nel corso dell’anno, a causa dell’utilizzo degli ammortizzatori sociali, non ne avrebbero avuto diritto per mancanza dei requisiti minimi di reddito previsti dalle norme.

La clausola, introdotta dall’art. 128 del d.l. 34/2020 per far fronte alla necessità di preservare il riconoscimento del bonus Renzi e del trattamento integrativo nei confronti dei lavoratori che nel corso dell’anno, a causa dell’utilizzo degli ammortizzatori sociali, non ne avrebbero avuto diritto per mancanza dei requisiti minimi di reddito previsti dalle norme.

Con questo strumento anche i lavoratori c.d. incapienti (che non presentano debito di irpef a fronte delle detrazioni di lavoro dipendente) avranno riconosciuto sia il bonus Renzi che il trattamento integrativo.

In questo caso avremo:

- campo valorizzato “X” se hanno usufruito degli ammortizzatori;

- il “reddito percepito” erogato al dipendente (l’imponibile indicato nei Campi 1 e 2);

- il “reddito contrattuale”, cioè quello che sarebbe stato erogato al dipendente senza l’utilizzo degli ammortizzatori sociali. Il valore indicato in questo campo comprende quello indicato nel campo 479 (reddito percepito) a cui viene sommato il reddito come se il lavoratore avesse lavorato normalmente nel periodo di fruizione degli ammortizzatori sociali.